글로벌 공급망 차질이 금융시장에 미치는 영향 ft.미채권 물가연동채권TIPS 금리차트&비트코인 거래량

지난 10월 24일, 전 세계 컨테이너 화물 운송의 6%를 책임지는 Ocean Network Express의 CEO 제레미 닉슨은 공급망 쇼크가 장기화되는 것에 심각한 우려를 표했다. 그는 공급망 쇼크 및 병목 현상 해결에 정부의 지원이 없을 경우 내후년까지도 현 상황이 이어질 수 있다고 의견을 피력했다(“If we get a bad jam up in July, August and September of 2022 in North America that could well last late into 2022 and early 2023.”). 이번 포스팅에서는 에너지 쇼크 포스팅에 이어서 밀접한 연관이 있는 글로벌 공급망 쇼크에 대해 다루고자 한다.

1. 공급망 쇼크는 왜 발생하고 있나?

· 치솟는 선박요금, 그리고 소비자 물가

전 세계에는 약 25백만 개의 규격화된 화물 컨테이너와 이를 운송하는 53백여 개의 컨테이너 화물선이 항구 수용 범위, 내륙 교통수단 (철도, 트럭 등)의 가용성 등을 고려하여 완벽한 운송 생태계를 구성하고 있다. 그렇기 때문에, 신규 아이폰 모델이 한국의 프리스비 스토어에 예정된 날짜에 들어오고 칠레 산 삼겹살이 항상 비슷한 가격에 식탁에 오르는 것이다. 하지만, 코로나 판데믹과 국가별로 상이한 락다운 정책, 리오프닝 이후 예상을 상회하는 소비 지출은 이 운송 생태계를 오작동하게 만들었다.

중국 <-> 미국, 유럽 <-> 중국 구간 화물 운송료 변화

(출처: Drewry)

참고. 검은 선은 상하이 – 로스 앤젤리스 구간, 빨간 선은 상하이 – 로테르담 구간 운송료. 단위는 40 피트 박스 컨테이너 당 운임료 (미국 달러). 2021년 9월 기준.

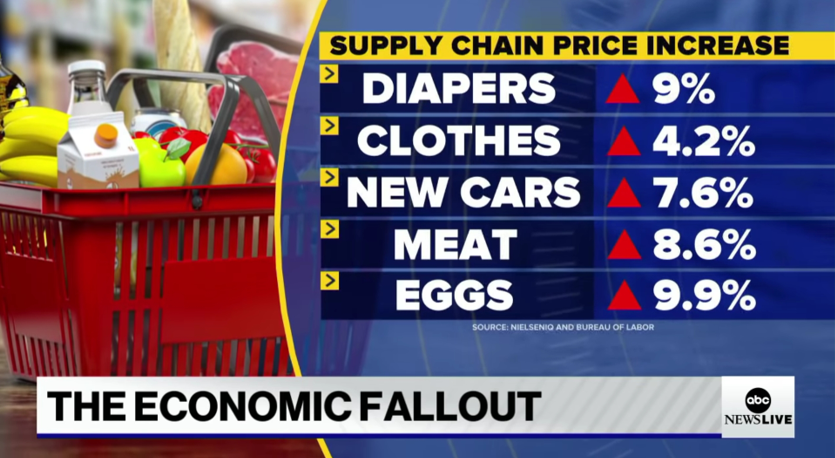

위 그림에서 보는 바와 같이 중국, 미국, 유럽의 가장 바쁜 운송 구간은 평년에 비해 올해 9월 약 500%~600% 가량 운송료가 상승하였고, 이는 글로벌 화된 비즈니스 세계에서 생활용품, 식료품, 에너지 등의 전방위적인 인플레이션으로 이어지며 소비자에게 아래와 같이 가격 부담을 안겨주고 있다.

공급망 쇼크로 인한 소비자 물가 상승

(출처: abc news)

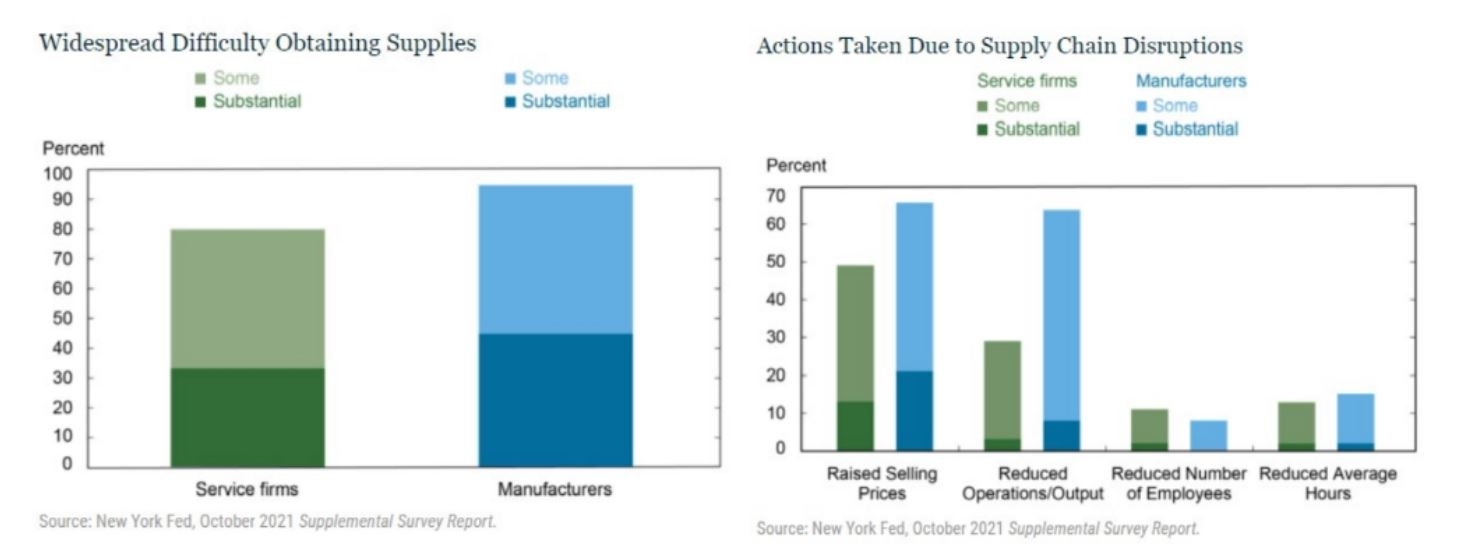

공급자 또한 필수 원자재를 제때, 제 가격에 구입할 수 없기에 사업 영위에 어려움을 겪고 있다. 뉴욕 연방 준비은행(Federal Reserve Bank of New York)은 매달 제조업 등을 대상으로 관련 설문을 실시하는데 이번 10월 발표된 설문 결과는 공급망 쇼크가 제조업/서비스업에 가하는 어려움을 보여준다.

설문에 따르면, 제조업체 중 100%, 서비스 업체 중 80%가 공급망 쇼크로 원재료/물품 등을 구입하기 어렵다고 응답하였으며, 제조업체 중 65%, 서비스 업체 중 약 50%가 판매 제품의 소매가격을 인상함으로써 난관을 타개하고자 하고 있다고 응답하였다. 그리고 제조업체 중 50%, 서비스 업체 중 30%는 현 공급 부족 현상이 다음 달에는 ‘더욱 나빠질 것’이라고 응답하여 상황이 더 악화될 수 있음을 시사하였다.

‘공급망 쇼크’ 관련 제조업/서비스업 10월 설문 결과

(출처: New York Fed, IMF)

참고. 왼쪽 표는 원재료 수급 난항에 대한 응답 (짙은 그러데이션 색일수록 정도가 심함을 의미). 오른쪽 표는 공급망 쇼크 대응책에 대한 응답 (왼쪽부터 소매가 상승, 생산/인력/노동시간 감축).

· 공급 쇼크의 발생 원인

그렇다면 전 세계적으로 동시 발생 중인 공급 쇼크의 발단을 살펴봄으로써 향후 이 상황이 얼마나 지속될지, 어떤 산업들이 영향을 받을지 미루어 짐작해 볼 수 있을 것이다.

첫 번째 원인은 리오프닝과 함께 발현된 급격한 소비 증가이다. 한 예로 경제지 Financial Times에 따르면, 금년 7월 미국의 수입품 규모는 전년 동월 대비 20%, 판데믹 이전인 2019년 대비 11.5% 급상승하였다. 미국, 유럽, 아시아 각 지에서 보이는 구매 관련 지표 및 수입품 증가는 연관된 항구 및 내륙 운송 시스템 (트럭, 철도 등)에 과부하를 주었다.

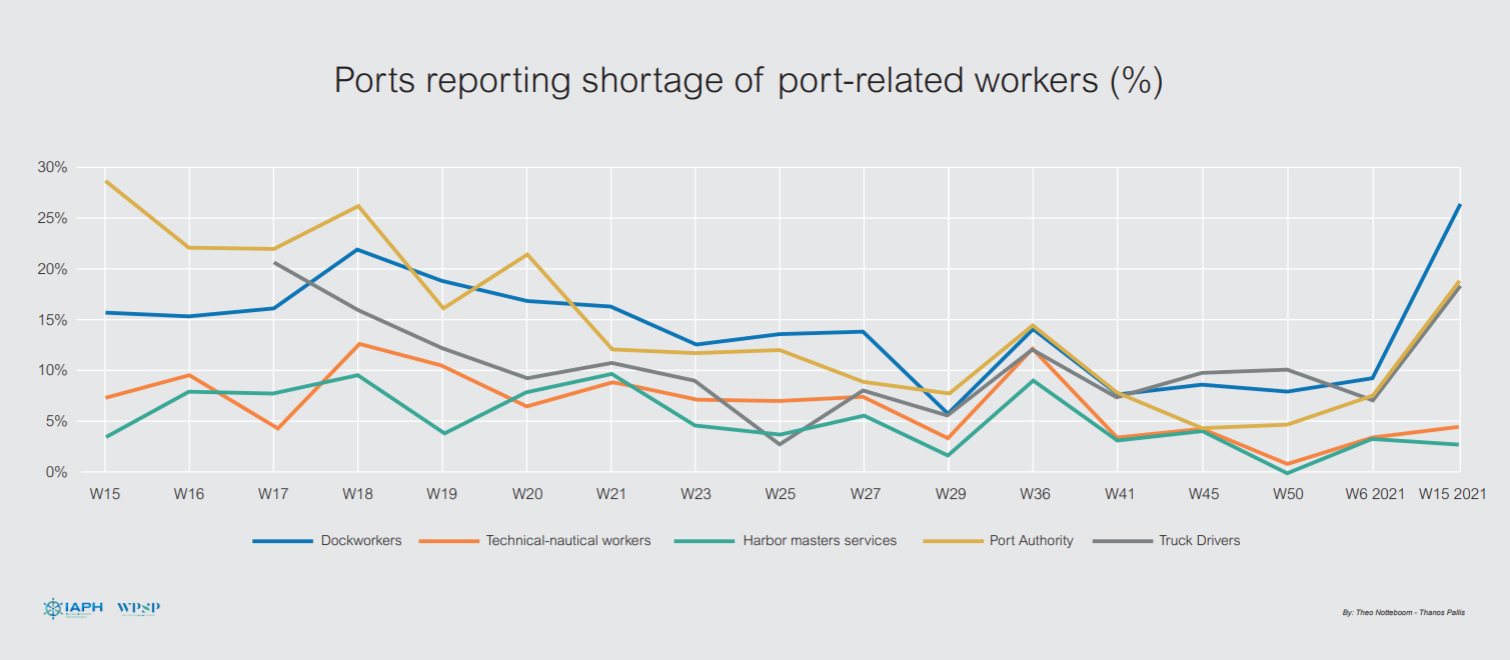

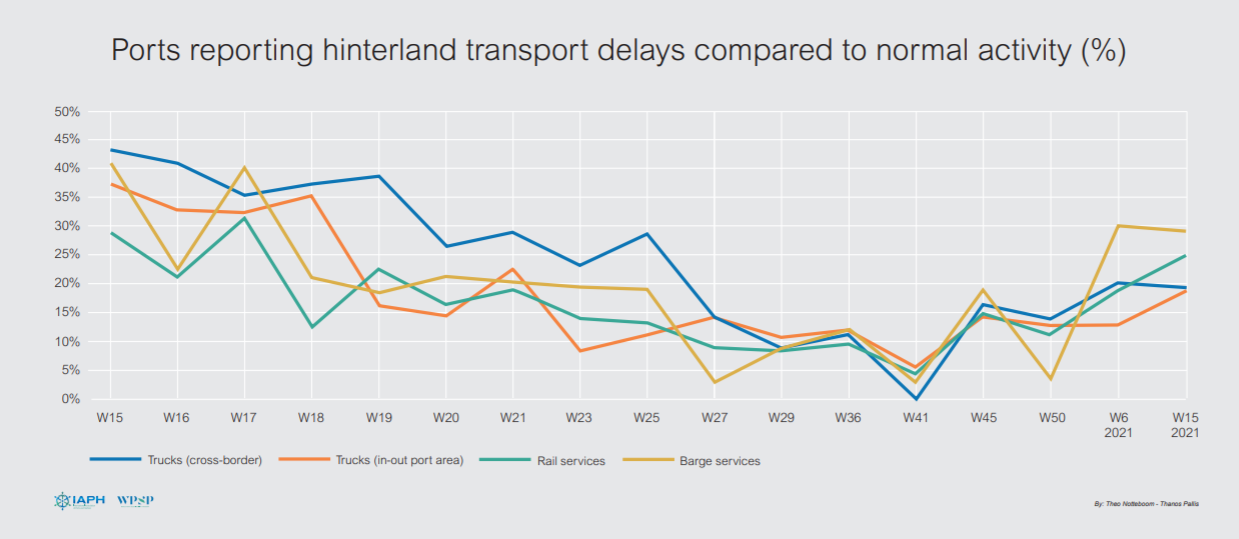

이는 두 번째 원인으로 이어지는데 바로 항구 내 인력 부족 및 수용 여력 부족으로 인해 발생하는 병목 현상이다. 국제항만협회(International Association of Ports and Harbors; IAPH)가 올해 5월 발표한 자료에 따르면, 운송 생태계의 정상적인 운영이 아직은 역부족임을 확인할 수 있다. 협회의 전 세계 항만업체 대상 설문에 따르면 항만 인력은 올해 상반기까지 부족한 상황이 유지되고 있었다. 특히, 하역업자들 (Dock workers)이 부족하다고 한 응답자는 전체의 27%에 달해 항구 내 병목 현상이 가중되고 있음을 알 수 있다. 내륙 운송 또한 상황은 마찬가지이다. 특히, 대형 화물의 단거리 수송에 이용되는 바지 서비스 (Barge Service)가 가장 심각한 버틀넥이었는데 평년 대비 지연을 겪고 있다고 응답한 항구는 약 30%였다.

항만 관련 인력 부족을 겪고 있다고 응답한 항구 비중

(출처: IAPH)

참고. 각주는 왼쪽부터 하역업자, 항해 기술사, 항만 규제 감독, 항만 관에 부, 트럭 업자.

항구를 잇는 내륙 운송 서비스에 지연을 겪고 있다고 응답한 항구 비중

(출처: IAPH)

참고. 각주는 왼쪽부터 트럭, 철도, 바지(Barge) 서비스.

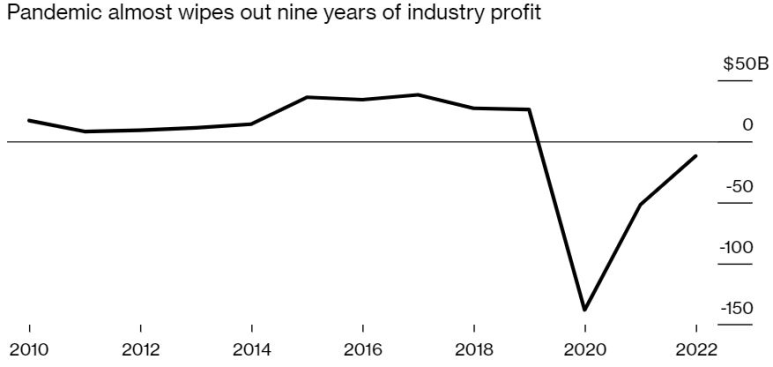

세 번째 원인은 코로나 사태로 인한 항공업의 타격이다. 블룸버그에 따르면 전 세계 항공업계는 코로나 지속 기간 중 여행 제약에 따라 약 220조 원 ($200 Billion)의 손실을 입었는데 이는 업계가 약 9년 동안 (평년 기준) 정상 운행해야 얻을 수 있는 수익이다. 따라서, 수많은 항공사들이 문을 닫았고 항공 운송료는 작년 3월 Kg당 3.2 달러에서 올해 10월 Kg당 10.4 달러 (홍콩-미주 구간 기준)으로 상승하였다. 이는 더 많은 구매 품목이 해상 운송으로 집중되는 효과를 가져왔다.

항공업계 연도별 수익 추정

(출처: 국제항공운송협회 IATA, 단위 10억 달러)

2. 공급망 쇼크가 금융시장에 가져온 영향

· 주식 시장

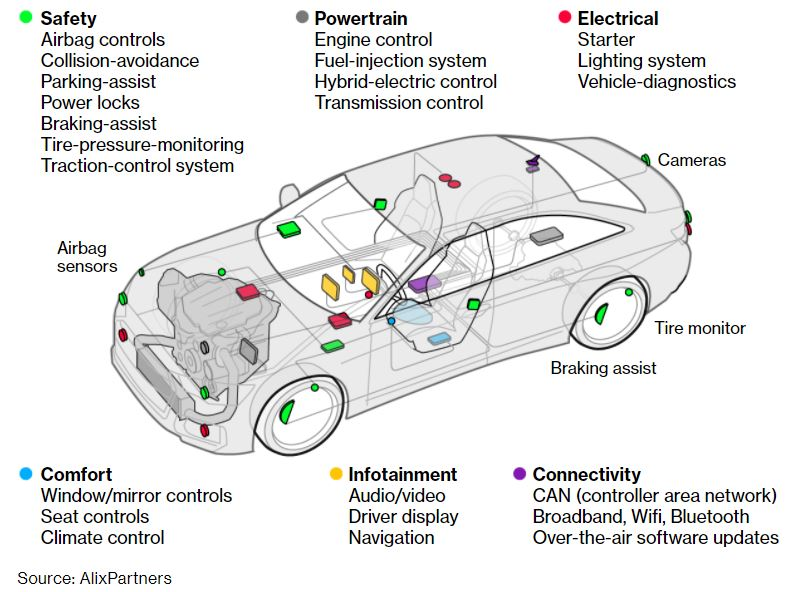

Maersk(Ticker: MAERSK-B.CO) 등 컨테이너/선박 제조 및 해상 운송 업체는 가장 수혜를 받은 주식이다. 하지만, 이번 포스팅에서는 더 큰 여파가 예상되는 우려 업종에 집중하여 설명하고자 한다. 제조업 관련 주식은 대표적으로 공급망 악재 영향을 받은 주식이다. 특히, 공급망 쇼크에 의해 르노, 볼보 등 자동차 업계의 주가는 큰 영향을 받고 있다. 칩 공급의 지연이 가장 큰 원인이다. 자동차 한 대는 총 1,400여 개의 반도체 칩을 탑재하고 있으며, 이는 엔진 컨트롤, 트랜스미션에서 내비게이션에 이르기까지 주행에 필수적인 기능을 커버하고 있다.

자동차에 탑재되는 반도체 칩과 그 역할

(출처: Alix Partners)

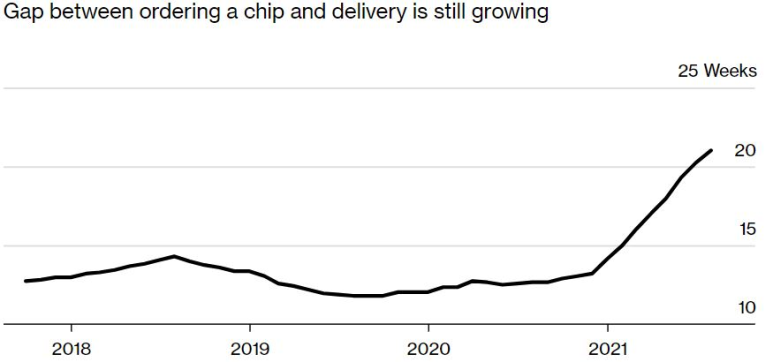

하지만, 칩 대기시간 (주문 후 수령까지 걸리는 시간)은 올해 9월 기준 약 21주로 지연되어 자동차 업계의 생산에 차질을 빚고 있다. 즉, 칩을 주문하면 약 4달 이상은 기다려야 받을 수 있다는 얘기다.

반도체 칩 대기시간

(출처: Susquehanna Financial Group)

컨설팅업체 Alix Partnrs에 따르면 칩 공급 부족 사태로 인해 전 세계 차량 생산이 평년 대비 약 770만 대 감소할 것이라 추정하였고 이는 자동차 업계의 매출이 올해 약 230조 원가량 ($ 210 billion) 줄어든다는 것을 의미한다고 밝혔다.

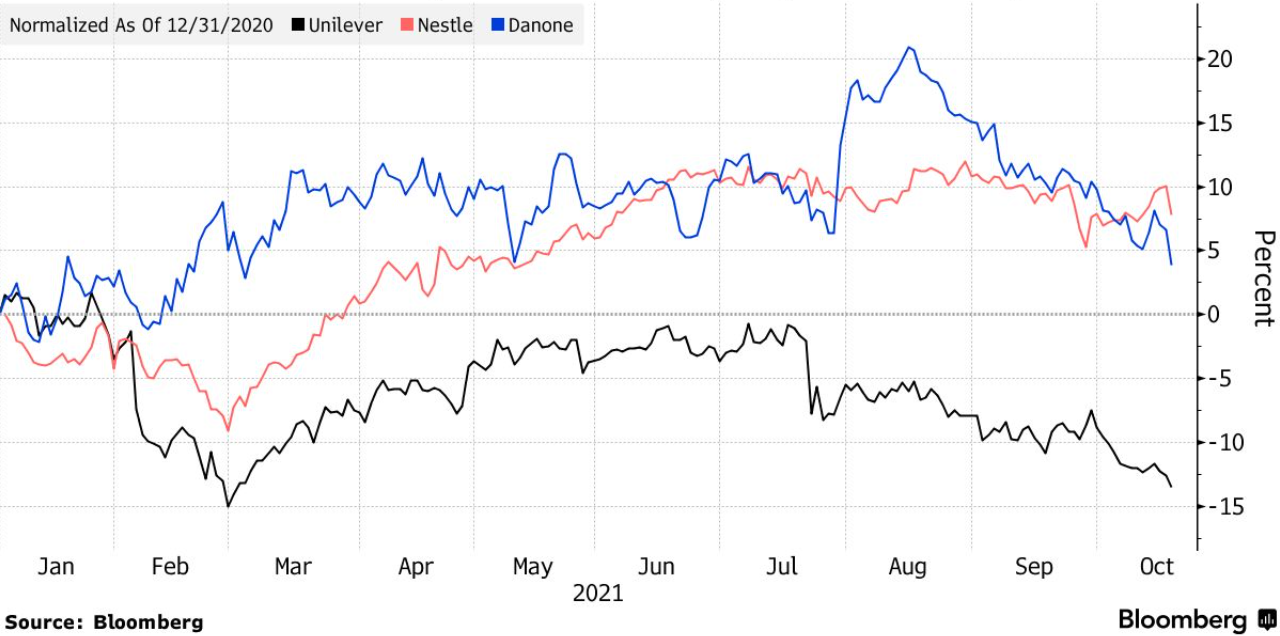

생활용품 등 소비재는 내구재(자동차 등)에 비하여 소비자가 가격 변동에 더욱 민감하게 반응할 수밖에 없다. 따라서, 생필품/식료품 제조업체들은 가격 정책에 굉장히 민감하고 조심스럽게 접근할 수밖에 없다. 협상 여력(Bargaining Power)이 부족한 중소규모 업체나 유니레버(Ticker: UL)와 같은 다국적 기업 모두 공급망 쇼크에 따른 인플레이션에 큰 영향을 받고 있다.

만약, 원재료 인상분을 소비자에게 적당히 전가하지 못하거나 지나치게 인상될 경우 모두 마진 감소, 매출 감소라는 악재를 불러올 것이다. 한 예로 유니레버는 올 해 4.1%의 자사 제품 소매 가격을 인상하였는데 이는 2012년 이후 가장 큰 상승폭이었다. 보다 저렴한 대체 물품으로 소비자가 이전할 것이란 우려가 나오는 가운데 회사의 주식은 올해 초 대비 9.8% 감소하였다(10월 21일 기준).

Unilver, Nestle, Danone 등 소비재 제조업체 주가 변동 추이

(출처: 블룸버그)

소셜 미디어 및 테크 주식은 예외라고 생각할 수도 있지만, 그들의 수입 원천이 무엇인지 고려해 봐야 한다. Snap(스냅챗 회사, Ticker: Snap), 트위터, 핀터레스트 등 소셜 미디어 회사의 주 수익원은 디지털 광고이다. Snap은 지난 10월 21일 3분기 매출 실적(12.1억 불)을 발표했는데 당초 전망액인 13.5억 불을 훨씬 하회하는 실적이었다. 여러 원인이 있지만, Snap은 제조업 등 다양한 업종에 종사하는 Snap의 광고 파트너사들이 공급 부족/인플레이션 등의 여파로 광고 비중을 줄인 것이 큰 원인 중 하나라고 발표하였다. Snap의 주가는 실적 발표 후 약 27% 하락하였다.

Snap 주가 변동

(출처: Yahoo Finance, 10월 22일 큰 폭의 하락을 확인할 수 있다.)

· 인플레이션 관련 투자 시장

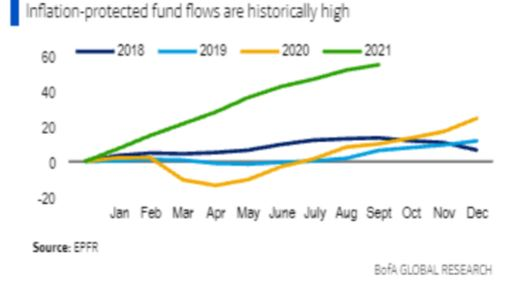

물가 연동 채권 (TIPS; Treasury Inflation-Protected Securities)은 공급망/에너지 쇼크 등으로 인한 인플레이션 우려로 올 한 해 가장 많이 수요가 증가한 투자 수단이다. 올 한 해만 약 50 조원 이상($47 Billion, 8월 기준)이 TIPS 혹은 TIPS를 포함하고 있는 ETF 상품으로 흘러 들어갔다. 가장 대표적인 상품은 뱅가르드의 Vanguard Short-Term Inflation-Protected Securities ETF 상품이었는데 올해 1월 이후 8월까지 약 13조 원 이상 ($12 Billion)의 투자 수요가 몰렸다.

올해 물가 연동 채권액 투자 추이

(출처: Bank of America)

1년간 미국 국채 10년물 TIPS 금리·수익률 차트

출처: https://fred.stlouisfed.org/

공급망 쇼크 등에 따른 인플레이션 리스크의 두 번째 헤징 대안은 비트코인이며, 올해 그로 인한 수혜를 누리고 있다는 재밌는 의견 또한 존재한다. 가상화폐 거래 플랫폼인 코인 베이스의 자사 플랫폼 분석 자료에 따르면, 올해 1분기에만 약 370조 원 ($335 Billion) 가량의 비트코인이 거래되었으며, 이 중 약 230조 원($215 Billion)이 기관 투자자에 의한 거래였다고 발표하였다.

또한, JP 모건은 이번 달 비트코인 선물 ETF의 거래 수요(예시: Proshares ETF)를 분석하면서 거래 개시 후 이틀 동안 개인 투자자 수요는 약 12~15%에 불과하였으며, 대다수는 기관 투자자에 의한 수요로 전망된다고 발표하였다. 최대 자산운용사 중 하나인 Fidelity는 이를 뒷받침하는 이유로서, 다른 투자 자산(주식, 채권, 원자재)과 전혀 연동되지 않은 비트코인이 역설적으로 투자자들에게 잠재적인 인플레이션 헤지 수단으로 인식되고 있다는 점을 언급하였다.

- 최대 등락 상품

- 외환

- 원자재

- 외환 거래

- 주식

- 상품명

- 매수

- 매도

- 가격등락

3. 맺는말

살펴본 바와 같이 공급망 쇼크는 그 구조적인 이유로 인해 내년 상반기까지 이어질 가능성이 농후하다. 공급망 쇼크, 뒤에 따른 인플레이션 등에 영향을 받는 주식, 이에 대한 헤징 수단 등을 고려하여 투자에 임하는 자세가 요구된다.

면책사항: 본문의 내용은 편집자의 개인관점이며, Mitrade의 공식입장을 대표하지 않으며, 투자 권유 또는 제안의 목적이 아닙니다. 글의 내용은 단지 참고용이며, 독자는 본문의 내용을 어떠한 투자의 근거로 삼아서는 안됩니다. Mitrade는 이 글에 근거한 어떠한 거래 결과에 대해서도 책임을 지지 않습니다. Mitrade는 이 글의 정확성을 보증하지 않습니다. 투자 결정을 하기 전에 반드시 위험을 숙지할 수 있도록 독립적인 재무 상담사의 조언을 구해야 합니다.

차액 결제 거래(CFD)는 레버리지 상품이며, 귀하의 투자 원금 손실이 발생할 수 있습니다. CFDs 거래는 모든 사람에게 적합하지 않을 수 있습니다. 신중하게 투자하시기 바랍니다.

- 오리지널

- 거래 분석